Fine anno: tempo di bilanci e l’ora delle previsioni. Anche per il mercato delle costruzioni metalliche, che Unicmi, l’associazione di categoria, ha analizzato considerando il segmento non residenziale e le infrastrutture, su cui sono state sviluppate proiezioni sull’evoluzione della domanda di costruzioni metalliche per il 2024 e il 2025.

L’analisi del settore, nel report dell’associazione, è preceduta da una fotografia sulla congiuntura economica: secondo Unicmi nel 2024 l’economia italiana crescerà di circa lo 0.9%, mentre le proiezioni per il 2025 indicano un aumento dell’1,1 %, leggermente inferiore al dato medio previsto per l’Ue. L’inflazione è ampiamente sotto controllo e le proiezioni per il 2025 indicano valori inferiori al 2%. Il dato positivo è che la discesa dei tassi d’interesse darà sicuramente nuova linfa agli investimenti immobiliari, soprattutto per quanto riguarda le grandi operazioni nel settore terziario, tipicamente finanziate con un ricorso importante all’indebitamento. La discesa dei tassi avrà effetti positivi anche sugli investimenti industriali con potenziali ricadute sulle costruzioni ad uso produttivo e sull’impiantistica. Tuttavia, la produzione industriale segna il passo per via del progressivo processo di ridimensionamento della capacità produttiva nell’industria dell’automotive, che, inevitabilmente coinvolge anche la catena di fornitura.

Gli investimenti nel settore

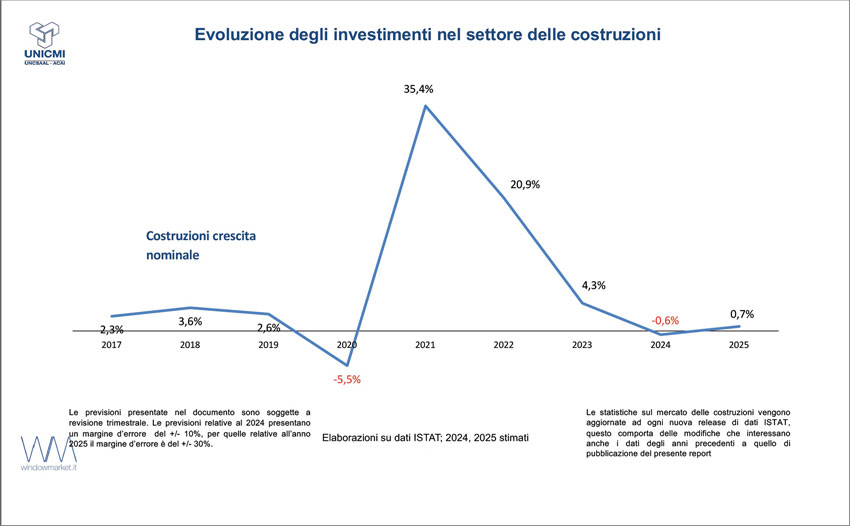

Nell’analisi di Unicmi il segmento delle costruzioni non residenziali ha mostrato un trend di crescita importante, con investimenti pari a 60,4 miliardi di euro nel 2023 e previsti in aumento fino a 62,7 miliardi di euro nel 2024. Questo rappresenta un incremento rispettivamente del 6,8% nel 2023 e del 3,9% nel 2024. Anche il segmento delle infrastrutture evidenzia tassi di crescita sostenuti, trainati in gran parte dalle opere legate al Pnrr. Gli investimenti nelle infrastrutture sono cresciuti fino a 29,7 miliardi di euro nel 2023, con previsioni di crescita che toccano 32,1 miliardi di euro nel 2024, con un tasso di crescita del 12% nel 2023 e del 10% nel 2024.

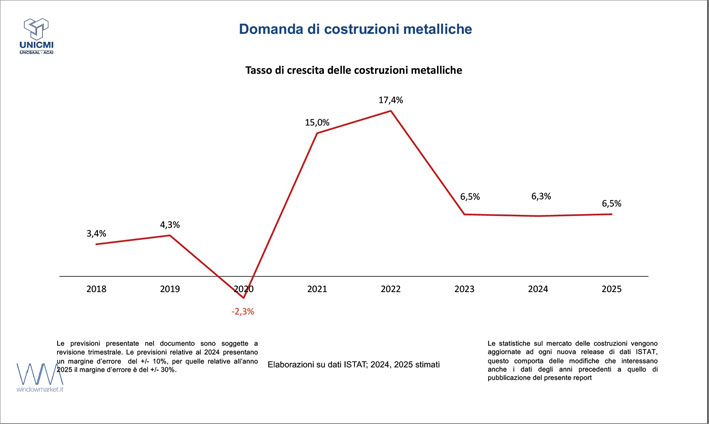

In Italia il mercato delle costruzioni metalliche ha sfiorato i 3 miliardi di euro di ricavi nel 2023, con una previsione di crescita che raggiungerà 3,38 miliardi di euro nel 2025. Se si osservano i principali segmenti, la domanda di costruzioni metalliche nel settore delle infrastrutture ha raggiunto 1,78 miliardi di euro lo scorso anno, con la previsione di superare i 2 miliardi nel 2024 e nel 2025. Il segmento non residenziale, incluso il terziario avanzato e la logistica, ha visto una domanda di 1,2 miliardi di euro nel 2023 e si prevede che superi i 1,5 miliardi di euro nel 2024.

In termini di evoluzione della domanda, il peso delle costruzioni metalliche per infrastrutture sta progressivamente aumentando, passando dal 54% del totale nel 2019 ad oltre il 60% previsto per il 2025, per effetto degli ingenti investimenti pubblici in corso e di quelli programmati nel prossimo biennio.

Performance economiche e finanziarie delle carpenterie metalliche

Il campione è composto da 90 aziende con un fatturato aggregato di circa 1,7 miliardi (dato 2022), che rappresentano circa il 60% dell’offerta di costruzioni metalliche sul mercato italiano. Nel 2023, la marginalità commerciale (Ros, return on sale) è tornata a crescere, registrando un valore del 4,4%, in miglioramento rispetto al 3,0% del 2022, ma ancora al di sotto del picco del 5,3% registrato nel 2020. La redditività degli investimenti (Roic) ha registrato un miglioramento nel 2023, attestandosi al 5,3%, in crescita rispetto al 4,2% del 2022, ma inferiore rispetto al massimo storico del 6,5% del 2020.

La produttività per addetto nel 2023 si è attestata a 293.292 euro, in lieve calo rispetto al 2022, quando aveva raggiunto i 303.858 euro, ma comunque superiore ai livelli pre-pandemia. Questo dato evidenzia un buon livello di efficienza del personale nonostante l’aumento del numero medio di dipendenti (70 nel 2023 rispetto a 63 nel 2022).

La produttività delle immobilizzazioni materiali, misurata come rapporto tra ricavi e immobilizzazioni materiali, è rimasta stabile nel 2023, con un valore di 3,4, leggermente inferiore al valore di 3,5 del 2022, si tratto comunque di un dato positivo.

Il tasso di indebitamento delle aziende (mezzi terzi su mezzi propri) ha continuato a mostrare un trend di riduzione nel 2023, attestandosi al 2,2, lo stesso valore del 2021 e molto al di sotto del picco del 4,7 registrato nel 2022.

Il rapporto tra posizione finanziaria netta (Pfn) ed Ebitda è migliorato significativamente nel 2023, raggiungendo un valore di 1,52, rispetto al 2,82 del 2022: questo indica una riduzione dell’esposizione finanziaria e una maggiore capacità di generare utili operativi.

Top 20

L’analisi delle aziende di maggiori dimensioni è stata effettuata considerando le prime 20 aziende operanti nel settore delle carpenterie metalliche (per ricavi netti). Il fatturato aggregato delle aziende considerate è di oltre, 1,1 miliari di euro. Il fatturato medio è pari a circa 57 milioni. Rispetto il campione totale aggregato, il numero di dipendenti medio per azienda è superiore e si attesta a 184 addetti.

La redditività delle vendite (Ros) per il 2023 ha mostrato un miglioramento per l’intero campione, passando dal 3,0% nel 2022 al 4,4%, mentre per le aziende di grandi dimensioni (le Top 20) la situazione è più critica, con un leggero aumento dal 1,8% al 2,6%. La redditività del capitale investito (Roic) mostra anch’essa un miglioramento nel 2023 rispetto al 2022, passando dal 4,2% al 5,3% per l’intero campione. Le grandi aziende hanno migliorato l’indice passando dall’2,8% al 3,1%.

Per quanto riguarda la produttività, i ricavi per addetto per l’intero campione sono diminuiti leggermente nel 2023 rispetto al 2022, passando da 303.858 euro a 293.292 euro, mentre le aziende di maggiori dimensioni hanno registrato un miglioramento, da 341.592 euro a 309.565 euro, mantenendo livelli di produttività superiori rispetto alla media del campione.

In riferimento alla struttura finanziaria, il tasso di indebitamento nel 2023 è rimasto stabile a 2 per l’intero campione, mentre per le grandi aziende è pari a 3. Il valore di picco pari a 18 nel 2022 è dovuto alla presenza di un’importante azienda del settore interessata da una situazione di crisi, rientrata nel 2023.

Il rapporto tra Pfn/Ebitda per l’intero campione è migliorato ulteriormente nel 2023, passando da 2,82 a 1,52, mentre per le grandi aziende è sceso da 4,15 a 2,54, in seguito all’azione di ristrutturazione dell’azienda in crisi richiamata in precedenza.