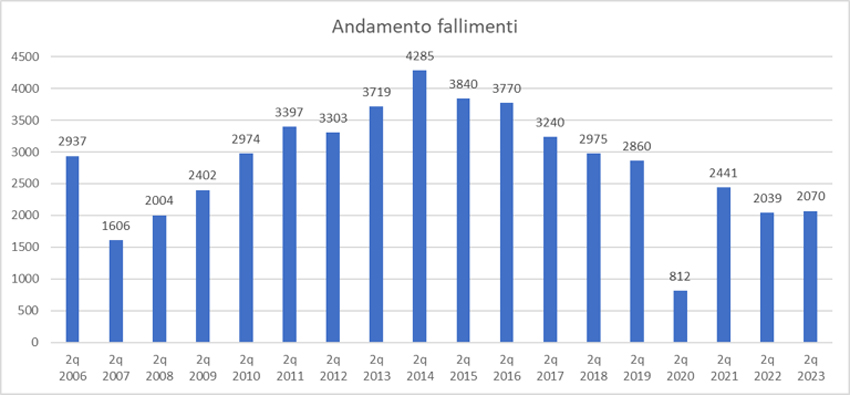

Notizie non proprio positive dall’economia italiana e anche per il settore delle costruzioni: la fine dei superbonus comincia a farsi sentire. Anche se non si tratta ancora di un allarme rosso. A tastare il polso del sistema produttivo è Cerved, società che tra l’altro monitora attraverso il suo business nascita e morte delle imprese. Secondo il Cerved, dunque, nei primi sei mesi del 2023 in Italia sono andati persi 81 mila posti di lavoro e oltre 1 miliardo di euro di valore aggiunto (oltre a 2,5 miliardi di debiti finanziari e 1,8 di debiti commerciali). I fallimenti delle imprese, per la prima volta dopo un anno e mezzo di continua decrescita, nel secondo trimestre 2023 sono tornati ad aumentare (+1,5% rispetto allo stesso periodo del 2022, 2.070 contro 2.039), mentre le liquidazioni volontarie hanno visto un’impennata (+26,1%, 10.446 contro 8.282).

In particolare, sono fallite le imprese piccole e medie (ma non le piccolissime), che si rivelano sempre più in difficoltà, come già evidenziato nel 2022 dalla crisi di liquidità e dall’allungamento dei tempi di pagamento verso i fornitori, che spesso sfocia in ritardi e mancati pagamenti. A guidare i fallimenti sono soprattutto le ditte individuali (+27,7%). Le società di capitali fanno registrare nel complesso un lieve aumento (+0,3%), trainato in particolare dalla fascia di aziende tra i 2 e i 10 milioni di euro di fatturato (+44,8%). I comparti più colpiti sono l’industria (+5,2%) e i servizi (+1%), in particolare prodotti da forno (+84,6%), alberghi (+50,0%) e ingrosso costruzioni (+36%), che già nel 2022 avevano registrato livelli elevati di indebitamento e un peggioramento delle abitudini di pagamento. Nel Nord-Est (+12,1%) e al Centro (+11,6%) la crescita maggiore.

I dati provengono dallo studio Le chiusure di impresa nel 2q 2023 e gli impatti sull’economia reale realizzato da Cerved. Che precisa: fallimenti e liquidazioni volontarie (in bonis) sono due fenomeni distinti, che riflettono cause diverse: i primi sono il risultato di un processo di deterioramento dei fondamentali finanziari che avviene nel corso del tempo e quasi sempre è anticipato da una riduzione del giro d’affari dell’impresa; le seconde riflettono invece in maniera più istantanea il peggioramento delle aspettative imprenditoriali, dal momento che la chiusura in bonis è in genere legata a margini attesi non sufficienti a proseguire l’attività imprenditoriale.

“Nel triennio 2020-22, gli effetti delle crisi e del rallentamento congiunturale non si sono tradotti in un aumento delle uscite dal mercato e delle chiusure di impresa, che hanno registrato sei trimestri consecutivi di riduzione mantenendosi su livelli ampiamente inferiori al pre-Covid”, commenta Andrea Mignanelli, amministratore delegato di Cerved. “Tuttavia, i dati del 2023 fanno emergere una chiara inversione di tendenza: l’impennata dell’inflazione e il conseguente forte rialzo dei tassi di interesse, si è manifestata in modo asimmetrico sulle imprese. Intercettare tempestivamente segnali di allarme e gestire situazioni di crisi, avvalendosi di dati, algoritmi predittivi e tecnologia, è sempre più fondamentale”.

Andamento settoriale

I comparti più colpiti sono l’industria (+5,2%) e i servizi (+1%), quelli che hanno livelli di indebitamento elevati. A livello più disaggregato, i rialzi maggiori si registrano nei prodotti da forno (+84,6%), negli alberghi (+50%), nei prodotti all’ingrosso per le costruzioni (+36%), nei servizi sanitari (+33,3%), nelle lavorazioni meccaniche e metallurgiche (+24%), nella carpenteria metallica (+23,1%), nei servizi informatici e software (20,8%), nella ristorazione (20,3%). Si tratta di settori e comparti che presentavano un alto indebitamento nel 2022 o che hanno allungato i tempi di pagamento verso i fornitori: in particolare, ristorazione, alberghi, carpenteria metallica, agricoltura, servizi non finanziari.

Andamento regionale

Nord-Est (+12,1%) e Centro (+11,6%) guidano la crescita dei fallimenti, in calo invece nelle altre aree (-4% nel Nord Ovest, -7,1% nel Mezzogiorno). A livello regionale, la migliore è la Valle d’Aosta (-33,3%, la peggiore il Molise (+85,7%). Seguono, proseguendo la classifica dalle più alle meno virtuose: Trentino-Alto Adige (-32%), Sicilia (-29%), Calabria (-14,6%), Puglia (-3,1%), Lombardia e Abruzzo (-0,7%), Campania, Umbria e Veneto (+0%), Piemonte (+3%), Lazio (+4%), Liguria (+5%), Toscana (+24%), Marche (+27,7%), Sardegna (+28%), Emilia-Romagna e Basilicata (+30%), Friuli-Venezia Giulia (+40%).

Liquidazioni volontarie (in bonis)

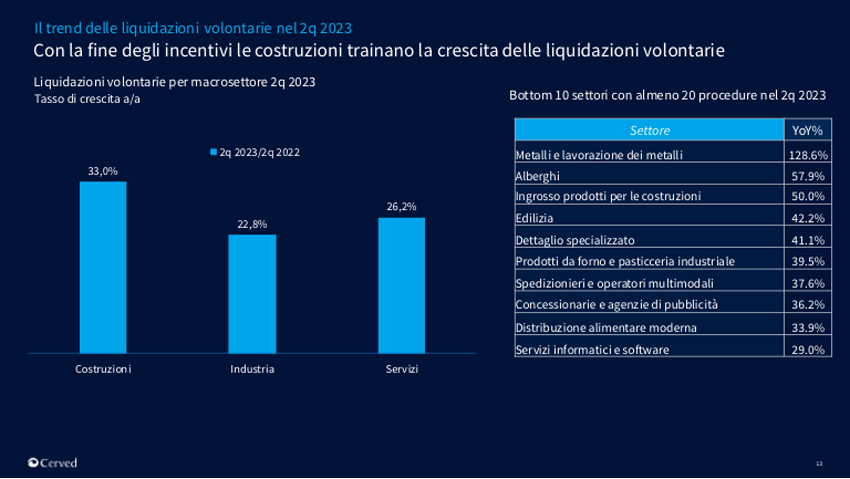

Lo studio analizza anche l’andamento delle liquidazioni volontarie, che hanno subito un’impennata (+26,1%) rispetto al secondo trimestre 2022, pur proseguendo un trend già in crescita. Al contrario dei fallimenti, a guidare il fenomeno sono le società di capitale e in particolare le Pmi con fatturato tra 2 e 10 milioni di euro (+71%), le stesse che l’anno precedente hanno peggiorato nettamente le abitudini di pagamento.

I maggiori incrementi riguardano le costruzioni (+33%), con le pessime previsioni dettate dalla fine degli incentivi, seguite da servizi (+26.2%) e industria (+22,8%). Entrando nello specifico dei comparti, la punta più alta si registra nei metalli (+128.6%), negli alberghi (+57,9%) e nei prodotti all’ingrosso per le costruzioni (+50%). Seguono: edilizia (+42,2%), commercio al dettaglio specializzato (+41,1%), prodotti da forno (39,5%), spedizionieri (+37,6%), concessionarie e agenzie di pubblicità (36,2%), distribuzione alimentare moderna (+33,9%), servizi informatici e software (+29%).

Quanto all’andamento geografico, la crescita coinvolge tutte le macroaree, a partire dal Nord Ovest (+30,7%), Centro (+27,4%), Mezzogiorno (+23,5%), Nord Est (+21,7%), con i maggiori rialzi in Umbria (+75,2%), Calabria (+42%), Sardegna (+41%), Sicilia (+39%), Liguria (36,3%), Lombardia (+33%). In controtendenza solo Valle d’Aosta (-32%) e Molise (-3,4%).