All’interno dell’Eurozona l’Italia occupa un posto molto particolare nel settore manifatturiero: è al secondo posto dopo la Germania e al sesto posto nel mondo, sulla base delle analisi relative al valore aggiunto della produzione. L’Italia, inoltre, è l’ottavo esportatore mondiale, mentre i Paesi dell’Unione Europea rappresentano quasi i due terzi del commercio manifatturiero mondiale. La posizione europea e soprattutto italiana è, dunque, una posizione di leader nei mercati dei macchinari, delle attrezzature elettriche e dei semilavorati, che rappresentano oltre la metà dei ricavi di produzione, oltre agli altri beni di consumo, attrezzature di trasporto e prodotti ad alta tecnologia che hanno un ruolo significativo in questo comparto. Non ultimo il segmento dei sistemi di fissaggio, ovvero il mercato dei fasteners, che oggi è diventato strategico in molti settori produttivi, principalmente automotive, aerospaziale, manifatturiero e costruzioni.

Sistemi di fissaggio: mercato in crescita

Secondo analisi di mercato realizzate da Freedonia Group, il mercato italiano dei sistemi di fissaggio ha un tasso di crescita medio annuo previsto per il prossimo quinquennio del 2,3%, con un valore atteso delle vendite nel 2025 di circa 2 miliardi di dollari, nei quali i prodotti di fissaggio filettati esternamente rappresenteranno la quota maggiore, con una proiezione di vendite a 1,3 miliardi di dollari, mentre il segmento di prodotti non filettati, ampiamente utilizzati anche in edilizia, per esempio in sottofondi, pavimentazioni e coperture, ha rappresentato un quarto della domanda complessiva.

La domanda sul mercato interno degli elementi di fissaggio è spinta soprattutto dalla crescita nel settore dei macchinari, con proiezioni attese di +10% fino al 2025, mentre al secondo posto le analisi specializzate pongono le vendite di elementi di fissaggio utilizzati nelle operazioni di manutenzione e riparazione, in crescita dell’8,7% entro il 2025.

Le vendite di elementi di fissaggio utilizzati nei prodotti in metallo fabbricato sono al terzo posto, aumentando del 9% entro il 2025. Seguono i mercati della produzione di autoveicoli, con una domanda in aumento del 9% nel periodo, e i dispositivi di fissaggio per apparecchiature elettriche ed elettroniche, con un aumento del 12% rispetto ai livelli del 2020. Al quinto posto gli elementi di fissaggio utilizzati nelle apparecchiature aerospaziali, che salirà di ben il 30% a seguito delle prospettive favorevoli del mercato. Ma al sesto posto, dal punto di vista della quota di mercato, si trova il dato più interessante che riguarda la crescita attesa delle vendite di elementi di fissaggio per l’edilizia, che secondo le proiezioni di Freedonia Group aumenteranno del 15% nel periodo.

Sviluppi e prospettive dei prodotti per il fissaggio

Prospettive certamente interessanti basate sul cambiamento delle tipologie costruttive e del ricorso sempre più ampio, sia nella nuova costruzione che nella ristrutturazione, ai sistemi a secco e, dunque, all’utilizzazione di sistemi di fissaggio. In questo specifico campo non va dimenticato tuttavia che i sistemi di fissaggio in edilizia appartengono a due mondi tra loro diversi e a volte integrati, uno legato ai prodotti chimici e uno, invece, agli elementi di fissaggio meccanici.

Per sgomberare il campo da possibili confusioni, l’analisi che qui presentiamo si riferisce al secondo ambito, che complessivamente in Italia può contare su numerosi produttori e rivenditori legati alle diverse produzioni industriali, compreso il mercato dell’edilizia.

Per quest’ultima, infatti, i sistemi di fissaggio sia in Italia che in Europa stanno vivendo un cambiamento epocale, governato dall’introduzione di nuovi processi produttivi e nuove tecnologie e soluzioni costruttive nelle quali diventano parte integrante e strategica, in un’ottica di approccio circolare alla costruzione stessa, grazie alla possibilità di assemblare e disassemblare in futuro i componenti costruttivi.

Le innovazioni per i prodotti legati al settore delle costruzioni infatti puntano soprattutto sulla capacità dei materiali utilizzati di essere performanti e adeguatamente innestati sui nuovi sistemi costruttivi, in particolare i sistemi a secco e le produzioni off-line che necessitano poi di specifiche azioni di montaggio in cantiere.

Le tendenze di mercato attuali riguardano lo sviluppo di elementi di fissaggio leggeri e elementi di fissaggio speciali. La ricerca sul campo, soprattutto in alcuni settori strategici e innovativi, è molto avanzata, e punta su prodotti in acciaio legato, titanio, alluminio, in grado di reggere a sollecitazioni di varia natura, compresa la resistenza al fuoco.

Per tale motivo la maggior parte degli elementi di fissaggio sono realizzati in acciaio, ma l’aumento della domanda di materiali plastici si deve al basso costo e alla necessità in alcuni casi di avere prodotti ad alta resistenza alla corrosione, che in edilizia sono particolarmente importanti laddove vi sia la necessità di utilizzare tali sistemi in compresenza di malte, cementi e altri prodotti che hanno sollecitazioni diverse al variare dell’umidità.

Come anticipato, i fattori determinanti del mercato italiano di viteria, bulloneria e sistemi di fissaggio per i prodotti legati al settore delle costruzioni sono certamente il già ricordato passaggio alle nuove modalità costruttive legate alla nuova costruzione, ma non va trascurato anche il settore delle ristrutturazioni e del consolidamento statico degli edifici, dove in alcuni casi questi prodotti hanno un ruolo determinante, in particolare nell’antisismica e nelle nuove tecnologie legate al risparmio energetico, dall’installazione di pannelli fotovoltaici al sistema tetto o alle pareti ventilate, comprese le soluzioni legate ai cappotti termici e alle linee vita.

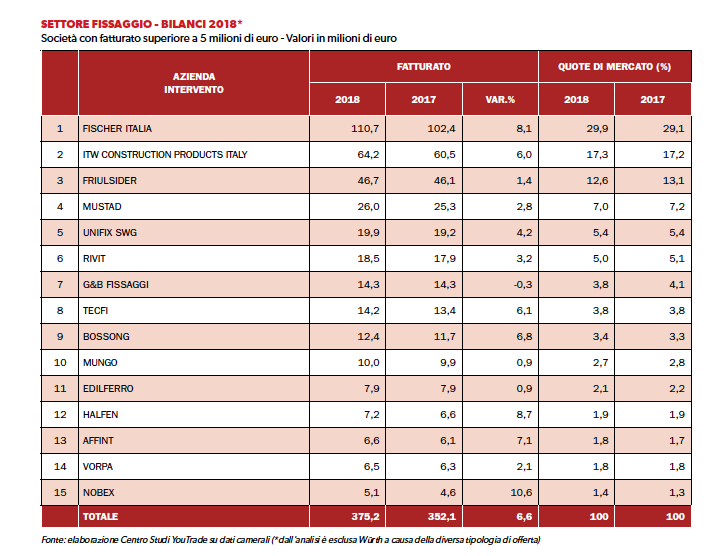

I risultati dei principali produttori di sistemi di fissaggio in Italia

In questo ambito non stupisce che i principali produttori di sistemi di fissaggio presentino dati di mercato in crescita. Con riferimento alle analisi di bilancio che annualmente il Centro Studi YouTrade elabora sui diversi settori, i 15 principali competitor italiani produttori di sistemi di fissaggio, con fatturato superiore a 5 milioni di euro, hanno visto una crescita media del giro d’affari del 5,1%, con alcune punte molto interessanti superiori all’8%.

Escludendo da questa analisi uno dei principali produttori mondiali, Würth, che a livello nazionale nel 2018 ha registrato un fatturato superiore a 508 milioni di euro, derivante tuttavia dall’ampia categoria di prodotti a catalogo, nel quale i sistemi di fissaggio rappresentano un comparto tra i tanti, gli altri 15 produttori specializzati con oltre 5 milioni di euro di fatturato nel settore presentano un giro d’affari complessivo di 370 milioni di euro nel 2018, in crescita del 5,1% rispetto ai 352 milioni di euro del 2017.

Il leader in questo panel è Fischer Italia, con un fatturato nel 2018 di oltre 110 milioni di euro, in crescita dell’8,1% rispetto al 2017 e con una quota di mercato (rispetto a questo panel) in aumento dal 29,1% al 29,9%, facendo segnare una delle migliori performance di crescita, seconda solo a Nobex, piccolo produttore con 5,1 milioni di euro di fatturato in crescita del 10,6% e di Halfen, produttore con un giro d’affari di 7,2 milioni di euro, in crescita dell’8,7%.

Tutti gli altri produttori aumentano tra il 2017 e il 2018 le vendite ad eccezione di G&B Fissaggi che conferma di fatto i 14,3 milioni di euro di fatturato. Dal punto di vista delle quote di mercato, il secondo produttore a livello nazionale è Itw Construction Products Italy, con 64,2 milioni di euro di fatturato e il 17,3% di quota di mercato. Il terzo è Friulsider, con 46,7 milioni di euro e il 12,6% di quota di mercato. Complessivamente i primi tre produttori rappresentano quasi il 60% del settore. Vi sono poi altri produttori storici e ben consolidati, come Mustad, 26 milioni e 7% di quota, Unifix con quasi 20 milioni e poi Rivit, con 18,5 milioni.

Scendendo sotto la soglia dei 15 milioni di euro di fatturato si trovano importanti realtà come Tecfi, Bossong e Mungo, mentre con meno di 10 milioni di fatturato troviamo aziende quali Edilferro, Affint e Vorpa, oltre alle già citate Halfen e Nobex.

Leggi anche:

Mauro Monaro, fischer Italia: fissiamo anche il superbonus

Tasselli per cappotto Rivit facili e veloci da montare

G&B Fissaggi: ancoranti chimici e meccanici per un mercato sempre più esigente